配当金は企業が株主に支払う利益分配金のことで定期的に収入を得ることができます。この記事では配当金、配当利回り、配当金のスケジュールなどについて詳しく解説します。

目次

配当金とは?

配当金とは、企業が株主に対して支払う利益の一部です。会社が事業で得た利益を株主に還元する仕組みで、株式を保有しているだけで定期的に受け取ることができます。 株主は企業の一部を所有しており、所有者に利益還元するために配当金が存在します。株主にとっては、株式の売却益とは別の収入源として魅力的です。

配当金は「税引き後の純利益※」から支払われます。配当金は費用として計上ができず、税金を支払った後の余ったお金(資金)から支払われます。そのため赤字の場合は基本的には配当はなく「無配」です。ただしわずかな企業では業績がよくないのに無理して配当を支払うケースも存在します。

※正確には配当用の原資(資金)から支払われますが、基本的には純利益と強く連動しています。

配当金の歴史は古い

配当金の歴史は古く、1602年に設立された世界最初の株式会社のオランダ東インド会社が起源です。出資者から資金を集め航海に出て、香辛料や金を持ち帰り販売した貿易による利益を出資者に分配しました。その後、株式市場の仕組みが発展しながら徐々に配当金の制度も確立していきました。海外が起源であり、今現在全世界で配当金の仕組みは同じです。

配当金の種類

配当金には主に以下の種類があります:

- 普通配当:定期的に支払われる基本的な配当です。これがほぼすべてです。

- 特別配当:業績が特に好調な場合に支払われる臨時の配当です。

- 記念配当:上場記念や創立記念などの特別な機会に支払われる配当です。

また配当金は株主優待ではありません。株主優待は、企業が株主に対して提供する特典やサービス(例えば商品券、割引券、自社製品など)です。株主優待は配当金とは異なり、現金での支払いではありませんが、中には金銭価値が高いものも存在します。 株主優待は、企業が株主への感謝や長期保有を促す目的で提供されることが多いです。

配当金はいつもらえる?配当金のスケジュール

配当金を受け取るまでの権利確定日・配当額決定・配当受取りなどのスケジュールを解説します。配当金を確実に受け取るために、重要な日程を把握することがオススメです。

配当金の年間スケジュール表

まずは配当金の年間スケジュール表になります。各タイミングについて次項で説明します。以下の表は「3月決算・9月決算で年2回の配当がある企業の例」です。

| 項目 | 3月決算の場合 | 9月決算の場合 | 説明 |

|---|---|---|---|

| 期末 権利付最終日 | 3月29日 | 9月28日 | この日までに購入が必要(期末) |

| 期末 権利落ち日 | 3月30日 | 9月29日 | この日以降の購入では配当なし(期末) |

| 期末 権利確定日 | 3月31日 | 9月30日 | 配当受取権利の確定日 |

| 期末 決算期終了 | 3月31日 | 9月30日 | 決算期の終了日 |

| 年間配当予想の発表 | 4月~5月 | 10月~11月 | 前期分の決算発表時に当期の配当予想を発表 |

| 期末 配当確定 | 5月(取締役会決議) 6月(株主総会承認) | 11月(取締役会決議) 12月(株主総会承認) | 取締役会決議または株主総会承認により配当額が正式決定 |

| 期末 配当支払日 | 5月下旬~6月上旬(取締役会決議) 6月中旬~7月上旬(株主総会承認) | 11月下旬~12月上旬(取締役会決議) 12月中旬~下旬(株主総会承認) | 実際に期末配当金が支払われる日 |

| 中間 権利付最終日 | 9月28日 | 3月29日 | この日までに購入が必要(中間) |

| 中間 権利落ち日 | 9月29日 | 3月30日 | この日以降の購入では配当なし(中間) |

| 中間 権利確定日 | 9月30日 | 3月31日 | 配当受取権利の確定日 |

| 中間期終了 | 9月30日 | 3月31日 | 中間期の終了日 |

| 中間 配当確定・期末配当予想修正 | 10月~11月 | 4月~5月 | 中間決算発表時に中間配当確定と期末配当予想の見直し |

| 中間 配当支払日 | 12月上旬 | 6月中旬 | 実際に中間配当金が支払われる日 |

配当予想から確定までの流れ

権利付最終日(3月29日)

権利付最終日は、この日までに株式を購入(約定)していれば、配当金を受け取ることができる期限日になります。権利付最終日や権利確定日が土日祝日の場合、その前営業日が権利確定日となります。

また配当金だけを狙った「配当取り」という投資手法もあります。仮に権利付最終日で株を購入し、買値以上の株価で売却できれば配当金分が儲かることになります。ただし株価下落もあり、確実性はありません。そして配当額が確定する前に権利付最終日があるため、確実な配当額を知った上で投資することは困難です。

権利落ち日(3月30日)

権利付最終日の翌営業日です。この日以降に株式を購入しても配当金は受け取れません。配当金を受け取るには、次回の権利付最終日まで待つ必要があります。一般的に権利落ち日には配当金相当額だけ株価が下落する傾向があります。「配当落ち」と呼ばれる現象です。

権利確定日(3月31日)

配当を受け取る権利が確定する日です。権利付最終日の2営業日後※になります。権利付最終日が基準日となるため、権利確定日に売買しても配当金受取りには影響しません。

※日本の株式取引は約定日から受渡日まで2営業日かかるためです。

年間配当予想の発表(4月~5月)

企業は前期の決算発表時期に当期の業績予想と合わせて中間配当と期末配当の予想額を発表します。例えば「中間配当20円、期末配当30円の予想」といった形で投資家に示されます。この予想は3月末の権利確定済み分ではなく、次回配当の予想です。 企業によっては予想が出されない場合もあります。また配当金の予想は企業が出す会社予想とアナリストなどが出すアナリスト予想があります。

期末配当の確定(5月~6月)

期末配当の確定方法は企業によって異なり、株主総会承認と取締役会決議の2つのパターンがあります。企業がどちらの方法を採用しているかは、定款や決算短信で確認できます。

1. 株主総会承認(従来型 – 6月頃)

株主総会にて、株主が「取締役会での提案」を承認することで、「期末配当30円を正式決定」のように配当額が確定します。確定時期は6月頃になります。

2. 取締役会決議(早期型 – 5月頃)

近年増加している方法で取締役会の決議のみで期末配当額を決定します。株主総会での承認を待たないため、より早いタイミング(5月頃)で配当額が確定します。

期末配当支払日(5月下旬~7月上旬)

実際に配当金が支払われる日です。権利確定日から約2~3ヶ月後(株主総会承認)に設定されることが一般的です。

支払日程の違い

| 区分 | 配当金の支払時期 |

|---|---|

| 株主総会承認の場合 | 6月中旬~7月上旬に支払われることが多い |

| 取締役会決議の場合 | 5月下旬~6月上旬に支払われることが多い |

この日に企業から証券会社に配当金が支払われ、証券会社が各投資家の証券口座へ配当金を入金します。証券口座への入金は配当支払日の当日~数営業日以内に行われます。

中間配当の確定・期末配当予想の修正(10~11月)

上半期の実績が確定後、企業は当期の中間配当額を確定させると同時に期末配当予想を見直します。業績が好調であれば「期末配当を30円から35円に上方修正」といった発表が行われることがあります。中間配当は多くの場合、取締役会決議で決定されるため、株主総会での承認を待たずに配当額が確定します。

配当利回りとは?

配当利回りは「投資した金額に対して1年間でどれだけの配当金を受け取ることができるかの割合」を表します。例えば、株価100万円の株で年間4万円の配当金が出る場合、配当利回りは4%になります。配当利回りは投資効率を測る重要な指標として多くの投資家が参考にしています。株価から計算するため、配当利回りは変動が激しい項目です。計算式は以下の通りです。

配当利回りの計算式

配当利回り(%) = (配当金(年間) ÷ 株価) × 100具体例:

株価1,000円、年間配当金30円の場合の配当利回り は「 (30 ÷ 1,000) × 100 = 3%」です。 そして100万円を配当利回り3%の株式に投資した場合の年間配当金は3万円です。仮に5年間株を保有した場合は以下の通りです。

| 年数 | 受取り配当の合計 |

|---|---|

| 1年目 | 3万 |

| 2年目 | 6万 |

| 3年目 | 9万 |

| 4年目 | 12万 |

| 5年目 | 15万 |

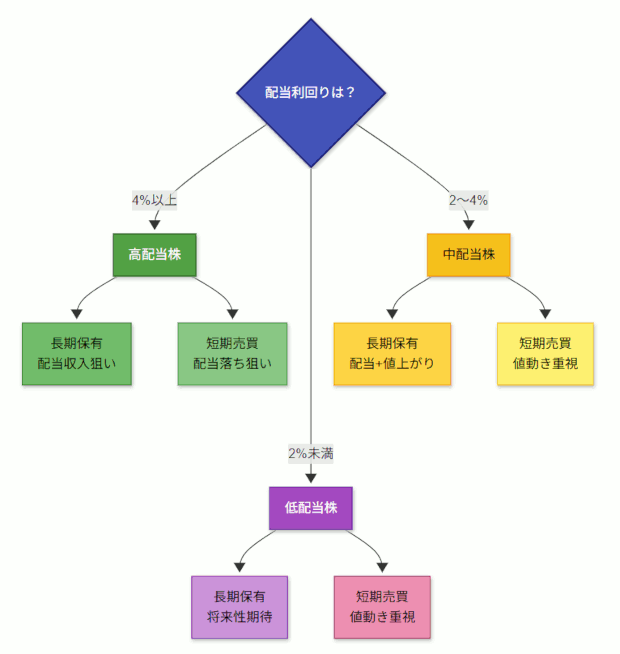

配当利回りはどれくらい?

日本の株式市場における配当利回りの目安は以下のとおりです。

配当利回りの水準

| 分類 | 説明 |

|---|---|

| 低配当(1~2%) | 成長株に多い。配当より成長投資を優先 |

| 中配当(2~3%) | バランスの取れた株式。多くの優良企業がこの水準 |

| 高配当(4%以上) | 配当重視の企業。ただし減配リスクも高い |

業種別の特徴

| 業種分類 | 説明 |

|---|---|

| 電力・ガス業界 | 安定した配当利回り(3~4%) |

| 銀行業界 | 比較的高い配当利回り(3~5%) |

| 成長株 | 低い配当利回り(1~2%)、または無配当 |

配当性向とは?

配当性向とは企業の純利益のうち、どれだけを配当として株主に還元しているかを示す指標です。計算式は以下のとおりです。

配当性向の計算式

配当性向(%) = (配当金総額 ÷ 純利益) × 100配当性向の目安

| 配当性向の目安 | 説明 |

|---|---|

| 30~50% | 成長投資と配当のバランスが良い |

| 50~70% | 配当重視の安定企業 |

| 70%以上 | 配当重視、ただし成長投資余力が限定的 |

配当金で複利効果を得る

「複利」とは投資で得た利益(配当金など)を元本に加えて再投資しさらに利益を生み出すことです。

例えば100万円を年利4%で運用した場合、1年目は4万円の利益ですが、2年目は104万円に対して4%なので4.16万円の利益となります。この0.16万円の差が複利効果で年数が経つほどこの効果は大きくなっていきます。 100万円を配当利回り4%の株式に投資し、配当を再投資した場合、最大では以下のような結果になります。

複利の反対の「単利」は最初の元本のみに利息が付く計算になります。年利4%の場合、毎年4万の利益が得られます。

複利と単利

| 種類 | 説明 |

|---|---|

| 複利 | 1年目は100万円に4万円、2年目は104万円に4.16万円…のように前年までの利息も含めた金額に利息が付く |

| 単利 | 毎年元本100万円に対してのみ4万円の利息 |

例: 100万を利回り4%に投資した場合の利益 (複利と単利の比較)

| 期間 | 複利の場合 | 単利の場合 |

|---|---|---|

| 1年後 | 4万円 | 4万円 |

| 2年後 | 8.16万円 | 8万円 |

| 5年後 | 22万円 | 20万円 |

| 10年後 | 48万円 | 40万円 |

| 20年後 | 119万円 (合計219万円) | 80万円 (合計180万円) |

複利の場合は「100万以上!2倍になった!」と思うかもしれませんが期間は20年です。複利効果は極力活用していきたいですが4%だけでは限界はあります。また配当金4%を長期間維持できる銘柄は多くはなく、元本割れリスクや株価変動による売却などもありえます。 そして少額な利益を綺麗に再投資することも現実難しいです。 つまり上記のような例はあまり現実的ではない例となってしまいます。

ちなみに20年も保有し続ければ、単利の場合だとしても80万になります。5年では20万です。元本割れリスクがあるため単純に待つだけとは言えませんが不労所得が得られるのは魅力的です。

配当金はどれくらい?

配当金の額は企業によって大きく異なります。配当利回りは証券会社の管理画面、ヤフーファイナンス等でチェック可能です。ここでは例として配当金・配当利回りを10社紹介します。

| 銘柄名(証券コード) | 年間配当金額 | 配当利回り | 株価 | 配当性向 |

|---|---|---|---|---|

| ドリームインキュベータ(4310) | 423円 | 15.4% | 2,740円 | – |

| ダイドーリミテッド(3205) | 100円 | 8.36% | 1,196円 | – |

| エフ・シー・シー(7296) | 202円 | 6.35% | 3,175円 | 約50% |

| マースグループHD(6419) | 195円 | 6.2% | 3,155円 | 約60% |

| 商船三井(9104) | 360円 | 6.9% | 5,188円 | 約45% |

| ユナイテッド(2497) | 48円 | 6.3% | 759円 | 約70% |

| 青山商事(8219) | 134円 | 6.6% | 2,034円 | 約55% |

| ブロードマインド(7343) | 42円 | 4.0% | 1,040円 | 約50% |

| 日本郵船(9101) | 325円 | 6.6% | 4,921円 | 約40% |

| ユニプレス(5949) | 60円 | 5.6% | 1,066円 | 約45% |

配当シミュレーション5選 ~20万円の投資~

20万円を投資した場合の配当収入をシミュレーションしてみます。ありがちな株価変動も加味したシミュレーションです。

前提条件

投資金額: 20万

※わかりやすくするために各数値は単純化しています。

シミュレーション1:配当利回り2%の場合

配当金と売却益目的で長期保有目的で株を買う。株価が上がったため売却。

| 項目 | 内容 |

|---|---|

| 配当金(平均) | 利回り: 2%、配当金: 100円 |

| 受取配当金(年間) | 4,000円 |

| 保有期間 | 2年間 |

| 売買状況 | 5,000円で購入、6,500円で売却 |

| 値動き状況 | 高値: 7,000円、安値: 4,000円 |

| 累計配当金 | 8,000円 |

| 合計利益 | +68,000円 |

シミュレーション2:配当利回り3%の場合

株価が上がったものの売却せず保有し続けた結果、株価が下がってきたため売却。

| 項目 | 内容 |

|---|---|

| 配当金(平均) | 利回り: 3%、配当金: 15円 |

| 受取配当金(年間) | 6,000円 |

| 保有期間 | 6年間 |

| 売買状況 | 500円で購入、510円で売却 |

| 値動き状況 | 高値: 800円、安値: 400円 |

| 累計配当金 | 36,000円 |

| 合計利益 | +40,000円 |

シミュレーション3:配当利回り5%の場合

購入後株価が下落していき、含み損を抱えた状態で塩漬け状態となり放置。株価が回復してきて損切り。

| 項目 | 内容 |

|---|---|

| 配当金(平均) | 利回り: 5%、配当金: 100円 |

| 受取配当金(年間) | 10,000円 |

| 保有期間 | 5年間 |

| 売買状況 | 2,000円で購入、1,400円で売却 |

| 値動き状況 | 高値: 2,300円、安値: 800円 |

| 累計配当金 | 50,000円 |

| 合計利益 | -10,000円 |

シミュレーション4:配当利回り1%の場合

配当と売却益目的で購入。株価が予想以上に上がったため1年で売却。

| 項目 | 内容 |

|---|---|

| 配当金(平均) | 利回り: 1%、配当金: 100円 |

| 受取配当金(年間) | 2,000円 |

| 保有期間 | 1年間 |

| 売買状況 | 10,000円で購入、14,000円で売却 |

| 値動き状況 | 高値: 15,000円、安値: 9,500円 |

| 累計配当金 | 2,000円 |

| 合計利益 | +82,000円 |

シミュレーション5:配当利回り2%の場合

長期保有目的で値動きが少ない安定企業の株を購入。安心して保有し続け売却。

| 項目 | 内容 |

|---|---|

| 配当金(平均) | 利回り: 2%、配当金: 50円 |

| 受取配当金(年間) | 4,000円 |

| 保有期間 | 5年間 |

| 売買状況 | 2,500円で購入、 2,600円で売却 |

| 値動き状況 | 高値: 2,700円、安値: 2,400円 |

| 累計配当金 | 20,000円 |

| 合計利益 | +28,000円 |

配当金にかかる税金 ~配当金の税金対策~

配当収入には税金がかかります。配当所得に対して約20%の税金が源泉徴収されます。ただし投資金額や収入、申告方法によっては税金を節約できる可能性があります。各ケースを説明します。

1. NISA(少額投資非課税制度)の活用

NISAの場合、税金が非課税になります。 新NISA制度では配当金を非課税で受け取るためには、証券会社での「株式数比例配分方式(保有している株式数に応じて配当金が自動的に振り込まれる方式)」を選択する必要があります。銀行口座への振込や配当金領収証での受け取りを選択した場合は課税対象となるため注意が必要です。

新NISA(2024年開始)

| 項目 | 年間投資上限 |

|---|---|

| つみたて投資枠 | 年間120万円まで投資可能 |

| 成長投資枠 | 年間240万円まで投資可能 |

| 年間投資上限 | 合計360万円まで |

| 非課税保有限度額 | 1,800万円(うち成長投資枠は1,200万円) |

旧NISA制度との比較(~2023年まで)

| 制度 | 年間投資上限 | 非課税期間 |

|---|---|---|

| つみたてNISA | 40万円 | 最大20年間非課税 |

| 一般NISA | 120万円 | 5年間非課税 |

2. 損益通算の活用

株式の売買損失と配当所得を損益通算できます。過去3年間の売買損失の繰越控除と配当所得を通算できます。特定口座の場合、同一証券会社内であれば自動で損益通算されます。複数の損益を通算したい場合や特定口座ではない場合、確定申告が必要です。

損益通算の具体例

- 売買損失:-100万円

- 配当所得:30万円

- 損益通算後の課税所得:0円 (配当所得30万円が非課税)

3. 配当控除の活用

配当金を「総合課税」で申告すると配当控除という税金の割引が受けられます。

配当控除率

- 課税所得1,000万円以下の場合:配当金額の10%を税金から差し引き

- 課税所得1,000万円超の場合:配当金額の5%を税金から差し引き

有利な選択の目安

| 年収 | 所得税率 | 有利な課税方式 |

|---|---|---|

| 330万円未満 | 10% | 総合課税を選ぶと税金が安くなる |

| 330~695万円 | 20% | 配当金額次第で総合課税が有利な場合がある |

| 695万円以上 | 23%以上 | 申告分離課税を選ぶ方が安い |

4. 法人での投資

個人事業主や法人の場合、事業所得や法人所得として配当金を受け取ることで以下のメリットがあります。

メリット

- 受取配当等の益金不算入制度が適用できれば、配当金の一部または全部が益金不算入となります

- 法人税率が個人の所得税率より低い場合は有利になる可能性があります

- 持株比率に応じて益金不算入割合が決まります(100%、50%、20%)

配当金は大株主にも支払われる

配当金は一般投資家のみならず、法人株主、機関投資家、企業のオーナーなどの大株主にも支払われ、創業者などの内部関係者(株を持っている関係者)にも支払われます。 大株主は株を大量に保有しているため、その額は莫大になる場合もあり、創業者が100億越えの配当金を得る場合などもあります。

巨額な配当金を受け取るために株を取得するには莫大なお金が必要になりますが、会社関係者の場合は株価が安い時やストックオプションを行使し、激安で株を取得しているケースがほとんどです。

・豊田通商の株式を1千万株程度保有している高知信用金庫の配当金は10億円程度

・三井不動産の株式を4千万株程度保有している鹿島建設の配当金は12億円程度

・ファーストリテイリングの株式を5千万株以上保有している創業者の配当金は130億円程度

※大株主のおおよその配当金はTX会社調査で閲覧可能です。例:三井不動産

配当政策とは?

配当政策は名前のとおり配当の政策です。配当政策は企業次第ですが、おおよそ政策を分類すると以下の通りです。

安定配当

毎年同じ金額の配当を支払う政策です。業績が多少悪化しても配当を維持する傾向があります。投資家にとって収入が予測しやすい反面、業績が大幅に改善しても配当が据え置かれる場合があります。

業績連動型配当

業績に応じて配当金額を変動させる政策です。業績が好調な年は増配、悪化した年は減配となります。企業の収益力を直接反映するため、業績回復時には大幅な増配が期待できますが、景気悪化時は減配リスクも高くなります。

目標配当性向

配当性向(純利益に占める配当金の割合)を一定の水準に保つ政策です。純利益の変動に応じて配当金額も変動します。例えば配当性向30%を目標とする企業では、純利益が増加すれば配当も増加し、減少すれば配当も減少します。

累進配当政策

配当金額を毎年増加させる、または最低でも前年同水準を維持する政策です。減配は行わないことを基本とし、業績が悪化しても配当を維持し、業績回復時には増配を実施します。花王や三菱商事などが採用しており、投資家にとって最も安心感のある配当政策ですが、企業にとっては業績悪化時でも配当負担が重くなります。

配当金の企業都合

配当金に関する企業都合を把握することで、企業の意向を読み取ることに活かしていきます。

低収益でも配当を維持する企業

利益が少ない、または赤字でも配当を出す企業は、蓄積している利益剰余金から支払います。これは「タコ足配当」と呼ばれ、株主離れを防ぐことや配当株としてのブランドを維持することが目的の支払いです。「タコ足配当」はタコが自分の足を食べるような異常な光景から名づけられており、良いことではありません。 継続性に疑問があり、財務基盤の確認が必要です。一般的にもし赤字だとしても大きな成長ポテンシャルがあれば無配でも人気が無くなることはありません。そのため無理に配当を出すということは後ろめたい理由がある可能性があります。

高収益でも無配・低利回りの企業

上場企業の中には高収益企業も存在しますが、そのような企業でも無配のケースはあります。

十分な利益があるのに配当を抑制する企業は、成長投資を優先していたり、財務体質改善などから無配を選択している可能性があります。また無配でも株式市場の人気を保てたり、株主に気を払う必要がない場合は無配が選択される可能性があります。もともと配当がある会社が無配に切り替えるのは大きなデメリットとなり難しいですが、IPO時から無配を継続しており株主から大きな不満が出なければ無配が貫ける可能性があります。

一時的に無配へ切り替える企業

毎年配当を支払っていた企業が一時的に無配にする場合もあります。1年~数年間無配を選択し、財務状況を改善した後に復配します。ただし無配発表はインパクトが大きいため、配当額の減少に留める企業が多いでしょう。企業は株式市場や株主配慮、長期での企業運用を考えており(特に大企業では)、資金が必要だからと言って安易に無配化されることはありませんが、苦しい赤字が数年続いている場合は無配化への切り替えはあり得ます。

安定配当を維持する企業

安定配当を維持する企業は、事業が安定しており、かつ長期投資家への配慮を重視している可能性があります。毎年十分な利益が出る会社でも次なる先行投資にお金を使ったり、お金を蓄えていきたいものですが、大株主への配慮や株式市場の人気維持(時価総額の維持)、安定株主の確保などから利益を配当に使用します。

純粋持株会社の配当について

配当金は基本的に連結企業の利益から配当額が検討されます。上場企業の中には子会社管理のみ行う純粋持株会社(ホールディングス等)の場合がありますが、そのようなケースでは特に連結企業での利益が重要となります。例えば連結では大きな利益があるにもかかわらず純粋持株会社の本体では事業をやってないため、「うちはあまり儲かってないので配当金は出しません」と言われたら株主は怒るかと思います。そのため本体企業が子会社と取引して配当原資を得たうえで、本体企業から株主に配当金が支払われます。

まとめ

配当金投資は、株式を保有するだけで定期的な収入を得ることができる魅力的な投資手法です。配当利回りの計算方法を理解し、企業の財務状況や配当政策を適切に分析することで、安定した配当収入を得ることを目指します。

配当金投資は決して一攫千金を狙う投資ではありませんが、長期的な視点で継続することで資産形成に貢献できる投資手法と言えます。(執筆・監修:sharksniff)